pengertian NPV, IRR, dan PBP

Analisis Kriteria Investasi (Studi Kelayakan Bisnis)

Studi kelayakan bisnis sangat perlu dilakukan jika mendirikan suatu bisnis atau usaha. Studi kelayakan bisnis sering disebut juga sebagai feasible study. Studi ini merupakan salah satu pertimbangan dalam pengambilan keputusan, apakah menerima/menolak suatu gagasan usaha yang direncanakan. Suatu usaha yang diusulkan/direncanakan dikatakan layak jika dalam pelaksanaannya dapat memberikan manfaat finansial maupun sosial.

Dalam analisis ini, tentunya memerlukan beberapa indikator, diantaranya adalah NPV, IRR, dan Payback Period.

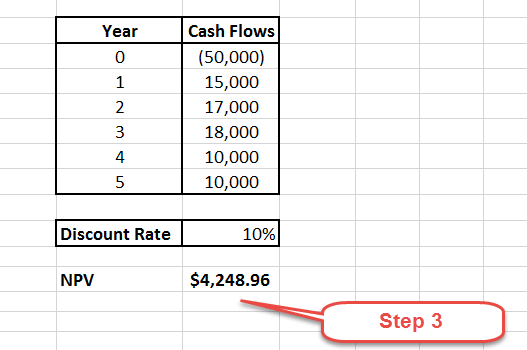

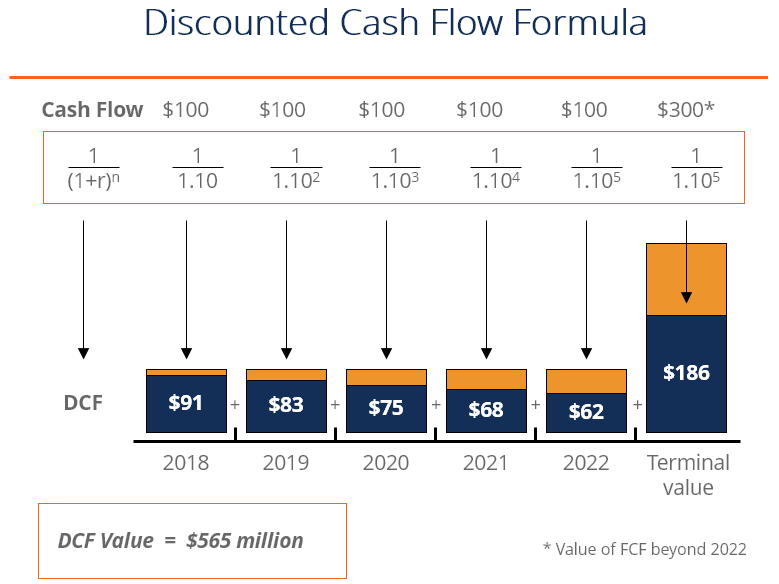

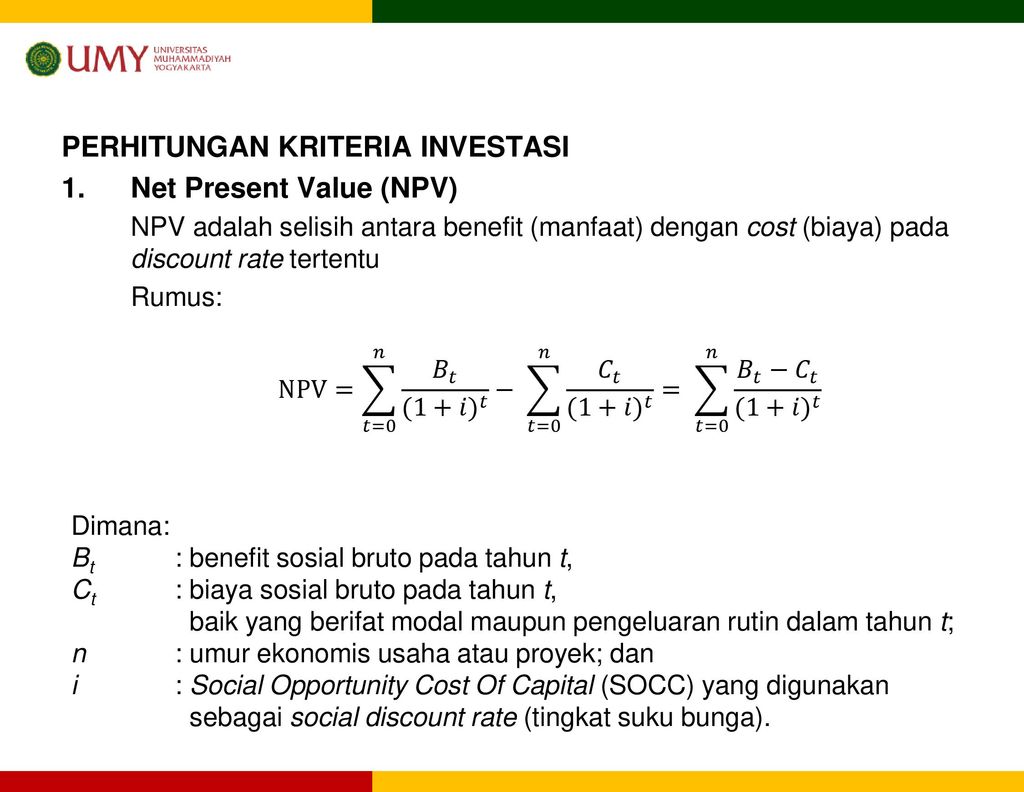

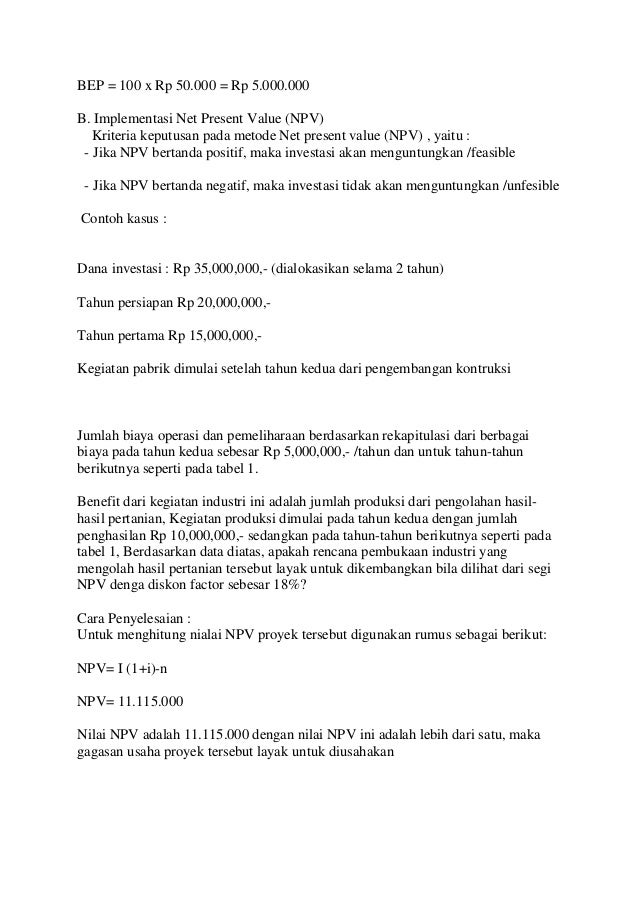

NPV (net present value) merupakan nilai dari proyek yang bersangkutan yang diperoleh berdasarkan selisih antara cash flow yang dihasilkan terhadap investasi yang dikeluarkan. NPV > 0 (nol) → usaha/proyek layak (feasible) untuk dilaksanakan. NPV < 0 (nol) → usaha/proyek tidak layak (feasible) untuk dilaksanakan. NPV = 0 (nol) → usaha/proyek berada dalam keadaan BEP dimana TR=TC dalam bentuk present value. Untuk menghitung NPV diperlukan data tentang perkiraan biaya investasi, biaya operasi, dan pemeliharaan serta perkiraan benefit dari proyek yang direncanakan. Contoh :

Pimpinan perusahaan akan mengganti mesin lama dengan mesin baru karena mesin lama tidak ekonomis lagi, baik secara teknis maupun ekonomis. Untuk mengganti mesin lama dibutuhkan dana investasi sebesar Rp 75.000.000,‐. Mesin baru mempunyai umur ekonomis selama 5 tahun dengan salvage value berdasarkan pengalaman pada akhir tahun kelima sebesar Rp.15.000.000,‐. Berdasarkan pengalaman pengusaha, cash in flows setiap tahun diperkirakan sebesar Rp 20.000.000,‐ dengan biaya modal 18% per tahun. Apakah penggantian mesin ini layak untuk dilakukan apabila dilihat dari PV dan NPV?

Dalam perhitungan NPV, dapat dilakukan dengan menggunakan rumus dan menggunakan cash flow diagram.

Cara 1 :

PV = 16.949.153 + 14.363.689 + 12.172.617 + 10.315.778 + 8.742.184 + 6.556.638

= 69.100.059

NPV = PV – OO = 69.100.059 – 75.000.000 = – 5.899.941

Cara 2 :

P = -75 + 20 (P/A,18%,5) + 15 (P/F,18%,5)

= -75 + 62,544 + 6,5565

= -5,8995 juta

NPV yang diperoleh bernilai negatif, maka pembelian mesin tidak feasible.

2. PV (Present Value)

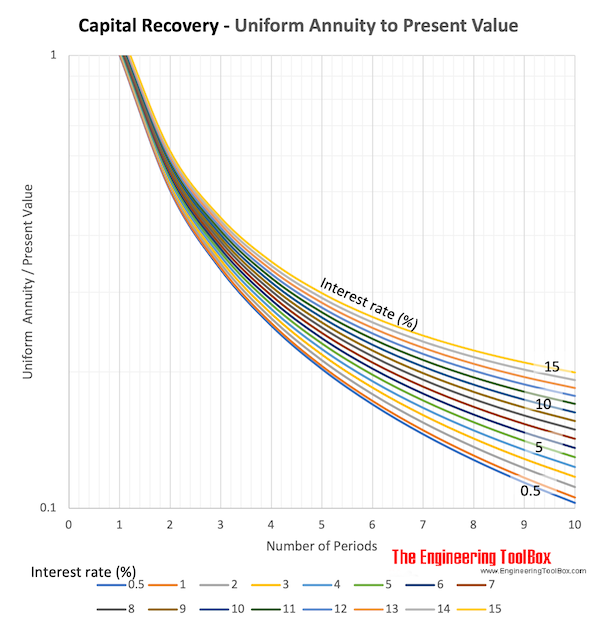

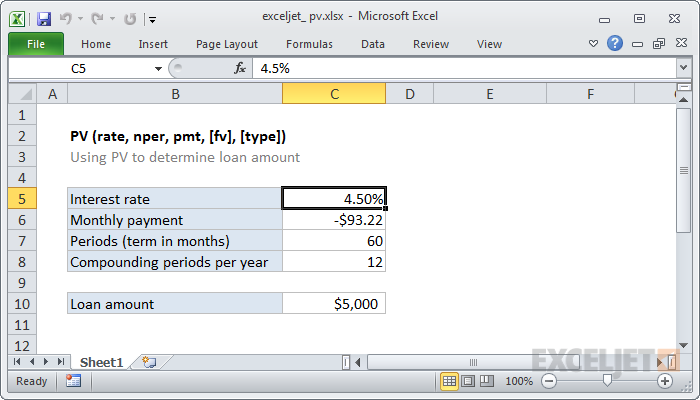

PV (present value) merupakan nilai sejumlah uang sekarang yang merupakan ekivalensi dari sejumlah cash flow tertentu pada periode tertentu dengan tingkat suku bunga tertentu. Fungsi ini berguna untuk menghitung nilai sekarang (present value) dari suatu deret angsuran seragam di masa yang akan datang dan suatu jumlah tunggal yang telah disama-ratakan pada akhir periode pada suatu tingkat bunga. Perbedaan utama antara fungsi PV dan NPV adalah: PV bisa digunakan pada awal atau akhir periode dari suatu aliran kas, PV mengharuskan semua nilai sama, sedangkan NPV nilai-nilai bisa bervariasi.

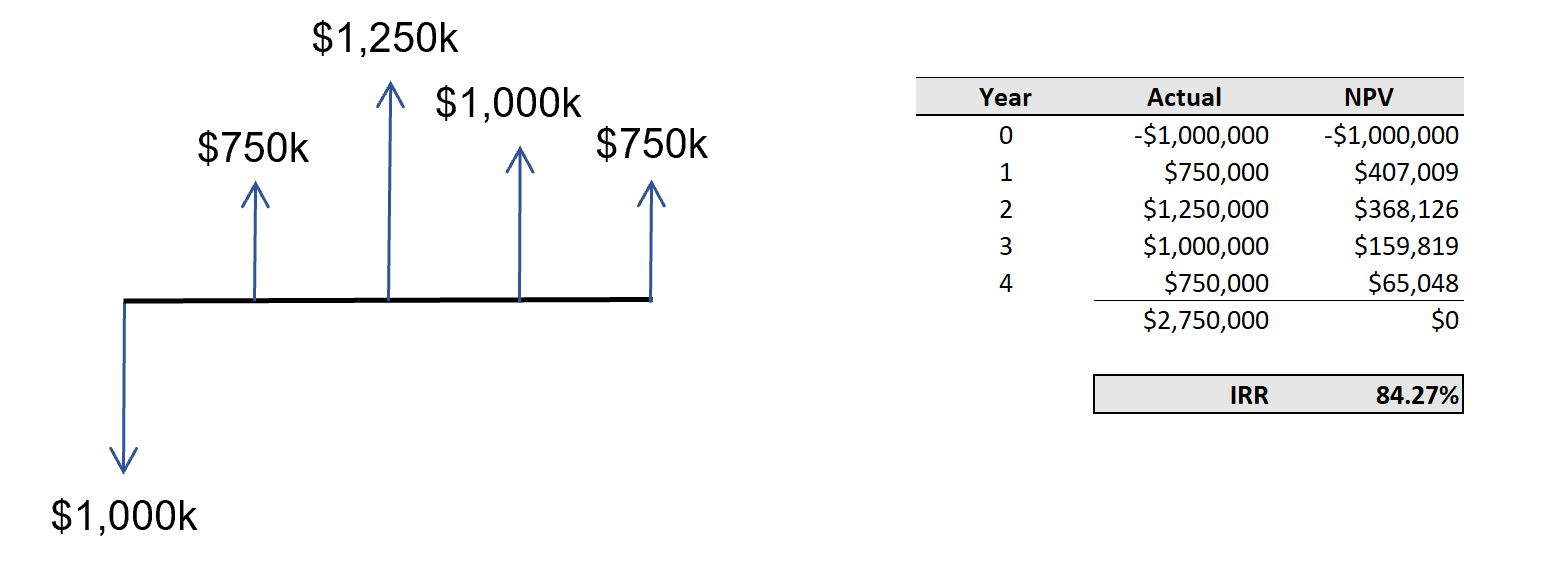

3. IRR

IRR (internal rate of return) merupakan tingkat diskon rate yang menghasilkan NPV sama dengan nol. Jika hasil perhitungan IRR lebih besar dari discount factor, maka dapat dikatakan investasi yang akan dilakukan layak untuk dilakukan. Jika sama dengan discount factor, dikatakan investasi yang ditanamkan akan balik modal, sedangkan jika IRR lebih kecil dari discount factor maka investasi yang ditanamkan tidak layak.

Contoh : soal sama dengan contoh NPV

DF 18%

P = P + A (P/A,i,n) + F (P/F, i, n)

P = -75.000.000 + 20.000.000 (P/A, 18%, 5) + 15.000.000 (P/F, 18%, 5)

P = -75.000.000 +62.544.000 + 6.556.500

P = -5.899.500

DF 14%

PV= 20.000.000 / (1 +0,14) + 20.000.000/(1 + 0,14)2 + 20.000.000/ (1 + 0,14)3+…..+ 20.000.000/(1 + 0,14)5 + 15.000.000/(1 + 0,14)5

PV = 1.754.3859 + 15.389.350 + 13.499.430 +11.841.605+10.387.373+7.790.529

PV = 76.452.146

NPV = 76.452.146 – 75.000.000 = 1. 452.146

DF 24%

PV = 20.000.000/(1 +0,24) + 20.000.000/(1 + 0,24)2 + 20.000.000/(1 + 0,24)3 + ….. + 20.000.000/(1 + 0,24)5+ 15.000.000/(1 + 0,24)5

PV = 16.129.032 + 13.007.284 + 10.489.745 + 8.459.471 + 6.822.154 +5.116.616

PV = 60.024.302

NPV = 60.024.302 – 75.000.000

NPV = – 14.975.698

Sehingga dapat diambil kesimpulan, semakin besar DF, gagasan usaha tidak layak.

4. SOCC

SOCC (Social Opportunity Cost of Capital) merupakan discount factor yang biasanya digunakan sebagai acuan dalam perhitungan IRR, untuk menentukan layak tidaknya gagasan usaha yang diajukan. SOCC berhubungan erat dengan IRR, yaitu jika IRR > SOCC usaha dikatakan layak, jika IRR = SOCC maka usaha mencapai BEP, dan jika IRR < SOCC maka usaha dikatakan tidak layak.

Gallery Net Present Value Adalah

Npv Net Present Value Decision Support System Keknya

Npv Net Present Value Decision Support System Keknya

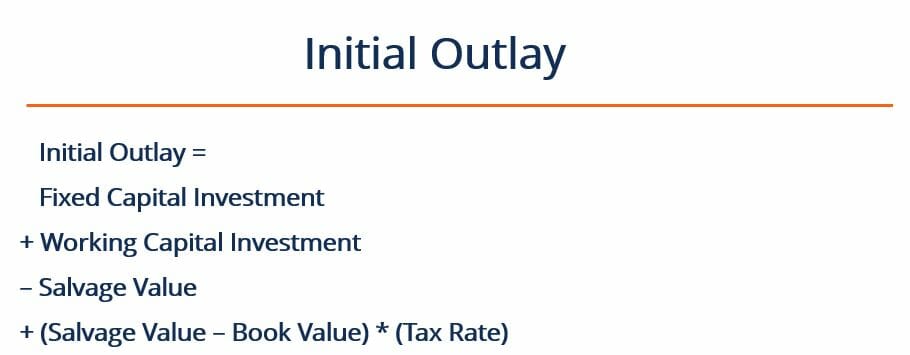

Initial Outlay Definition Explanation And Example Of

Initial Outlay Definition Explanation And Example Of

Net Present Value Vs Internal Rate Of Return Ppt Download

Net Present Value Vs Internal Rate Of Return Ppt Download

Capital Budgeting Techniques Guide To Top 5 Capital

Capital Budgeting Techniques Guide To Top 5 Capital

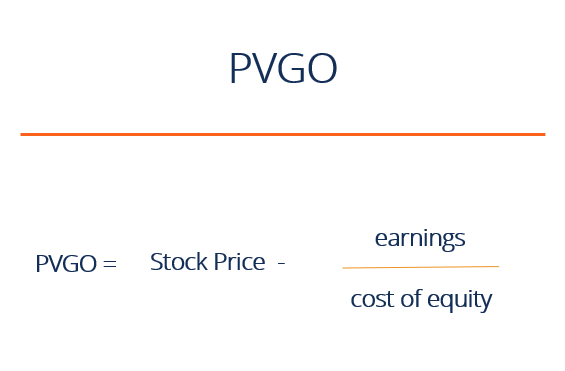

Pvgo Present Value Of Growth Opportunities Formula Examples

Pvgo Present Value Of Growth Opportunities Formula Examples

Npv Vs Irr Which Approach Is Better For Project Evaluation

Npv Vs Irr Which Approach Is Better For Project Evaluation

Net Present Value Npv Dan Internal Rate Of Return Irr

Net Present Value Npv Dan Internal Rate Of Return Irr

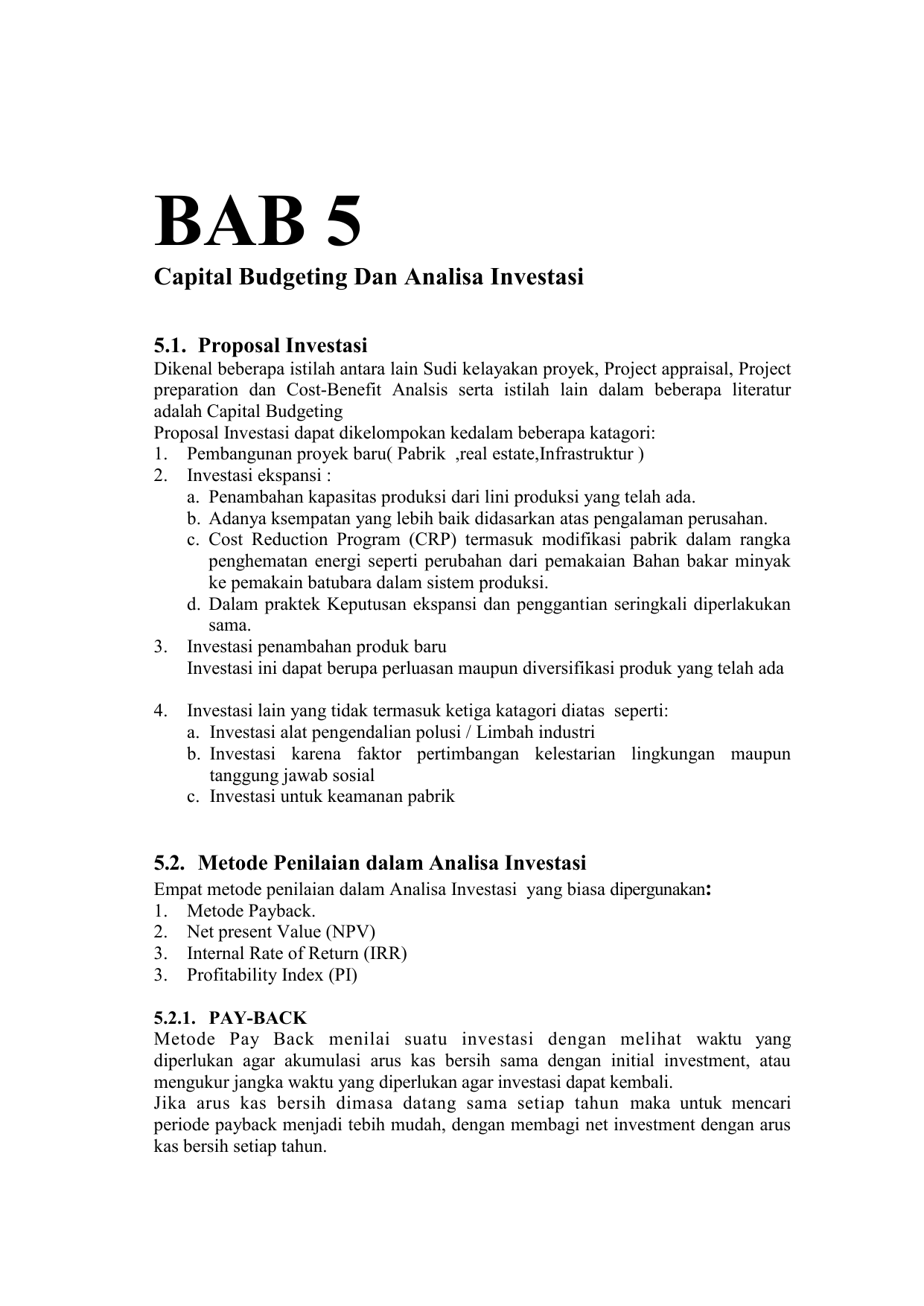

Capital Budgeting Dan Analisa Investasi

Capital Budgeting Dan Analisa Investasi

Present Value Of Uneven Cash Flows Definition Formula

Discounted Cash Flow Dcf Formula Guide How To Calculate Npv

Discounted Cash Flow Dcf Formula Guide How To Calculate Npv

Pv Vs Npv Top 5 Differences Between Pv And Npv

Pv Vs Npv Top 5 Differences Between Pv And Npv

Net Present Worth Npw Of A Stream Of Payments

Net Present Worth Npw Of A Stream Of Payments

Kriteria Investasi Dalam Usaha Agribisnis Ppt Download

Kriteria Investasi Dalam Usaha Agribisnis Ppt Download

Materi Minggu 14 Permodalan Break Evnet Point Bep Dan

Materi Minggu 14 Permodalan Break Evnet Point Bep Dan

Doc Bahan Project Konsep Npv Present Value Michael

Doc Bahan Project Konsep Npv Present Value Michael

Paybank Period Method Vs Npv Method Vs Irr Method Julianto

Paybank Period Method Vs Npv Method Vs Irr Method Julianto

How To Use The Excel Pv Function Exceljet

How To Use The Excel Pv Function Exceljet

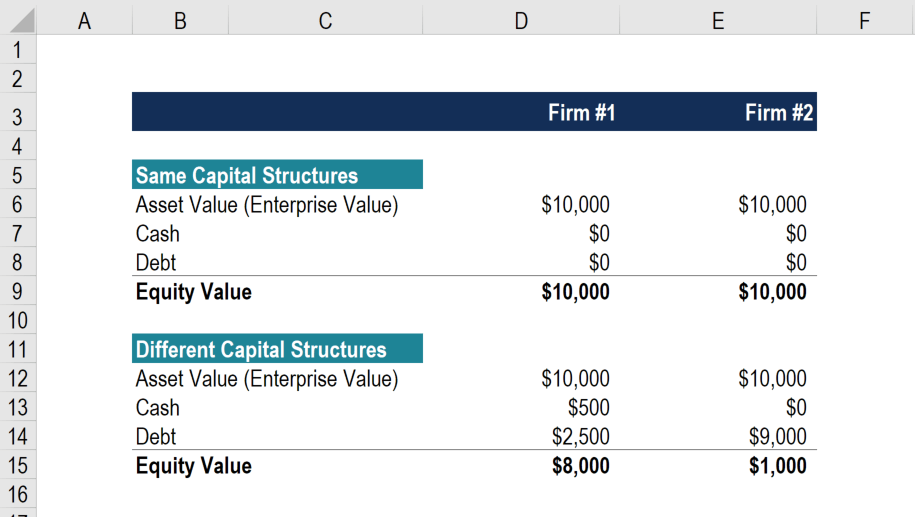

Enterprise Value Vs Equity Value Complete Guide And Examples

Enterprise Value Vs Equity Value Complete Guide And Examples

The 3 Main Capital Budgeting Methods

The 3 Main Capital Budgeting Methods

Calculation Discount Factor 65 Discounted Cash Flow 0

Calculation Discount Factor 65 Discounted Cash Flow 0

Cost Benefit Analysis Methodology

Comments

Post a Comment